- 2024澳门免费资料

- 2024澳门免费资料大全

- 2024澳门免费资料

- 2024澳门免费资料大全精准版

- 2024澳门免费资料 王中王

- 2024澳门免费资料大全酷知网

- 2024澳门免费资料大全今晚

- 2024澳门免费资料官方网站资料大全

- 2024澳门免费资料,正版资料

- 2024澳门免费资料大全100%

- 2024澳门免费资料全部

- 2024澳门免费资料大全100

- 2024澳门免费资料大全100%优势

- 2024澳门免费资料大全酷咨网

- 2024澳门免费资料大全2...

- 2024澳门免费资料大全波叔一波中特

- 2024澳门免费资料大全V

- 2024澳门资料大全正版资料免费

- 2024年澳门资料大全正版资料

- 2024澳门管家婆资料正版大全

- 2024澳门免费资料

- 2024澳门免费资料大全

- 澳门免费资料2020精选

- 2024澳门正版资料免费大全

- 2024澳门精准正版资料大全

- 2024年正版资料免费大全

- 2024年澳门正版精准资料

- 2024澳门天天开好彩大全

- 2024年澳门资料免费大全

- 2024澳门正版资料免费大全

- 澳门最准一肖一码一码配套成龙W

- 2024管家婆精准资料大全免费

- 新澳2024年精准一肖一码

- 管家婆精准资料大全免费

- 管家婆免费期期精准大全

- 管家婆精准资料免费大全

- 管家婆一肖一码资料大全一一

- 新澳门免费资料大全

- 澳门天天彩资料免费正版资料大全

- 新澳彩资料免费长期公开

- 澳门天天彩免费资料大全免费查询

- 2024管家婆精准免费大全

- 2024年新奥门管家婆资料

- 7777888888管家婆精准

- 7777788888管家婆开奖2024

- 管家婆的资料一肖中特

- 管家婆一肖一码精准资料

- 管家婆一码一肖最准资料最完整

- 新澳好彩免费资料查询

- 7777888888精准管家婆

- 7777788888管家婆网凤凰香港

- 2024澳门管家婆资料大全

- 2024管家婆资料正版大全澳门

- 管家婆期期精选一肖一马一冲特

- 澳门王中王100%的资料

- 白小姐期期开奖一肖一特

- 2024澳门管家婆资料大全免费

- 7777788888管家婆老家

通知

-

[红灯笼] :挂36

〖四字〗:飞黄腾踏

〖六肖〗:鼠龙兔羊马牛

〖门数〗:1.2门

〖火烧〗:狗

| 019期:天天好彩AA级公开; 还等啥大胆砸 |

|---|

| 019期:精选一码:重拳出击-36-信心十足 |

| 019期:精选九肖:蛇羊马猴鸡兔猪龙狗 |

| 019期:精选六肖:蛇羊马猴鸡兔 |

| 019期:精选四肖:蛇羊马猴 |

| 019期:精选三肖:蛇羊马 |

| 019期:精选二肖:蛇羊 |

| 019期:精选一肖:蛇 |

| 019期:精选尾数:2.4.5.1.9 |

| 019期:家禽野兽:野兽 |

| 019期:平特一肖:羊羊羊 |

| 019期:精选十码:36.48.34.23.09.32.14.30.13.19 |

| 019期:精选五码:36.48.34.23.09 |

| 019期:精选三码:36.48.34 |

- 香港四不像精解

- 澳门四不像精解

2024-019期今期鼠龙猴看定,特码旺大和双出开?00准

①大数+双数(26.28.30.32.34.36.38.40.42.46)

②图解特肖鼠龙猴虎狗

③杀小数+单数

更多资料尽在港彩资料大全

2024-018期今期牛狗蛇看定,特码旺大和单出开蛇24准

①大数+单数(25.27.29.31.33.35.37.39.41.45)

②图解特肖牛狗蛇鸡鼠

③杀小数+双数

更多资料尽在港彩资料大全

2024-017期今期猴马虎看定,特码旺小和单出开虎15准

①小数+单数(03.05.07.09.11.13.15.17.19.23)

②图解特肖猴马虎龙狗

③杀大数+双数

更多资料尽在港彩资料大全

2024-016期今期兔虎蛇看定,特码旺小和单出开兔13准

①小数+单数(01.03.07.09.11.13.15.17.19.23)

②图解特肖兔虎蛇牛狗

③杀大数+双数

更多资料尽在港彩资料大全

- 香港平特心水

- 澳门平特心水

019期平鸡→鸡猪(2连)→鸡猪鼠(3连)

018期平鼠→鼠蛇(2连)→鼠蛇虎(3连)

016期平马→马蛇(2连)→马蛇兔(3连)

015期平牛→牛鸡(2连)→牛鸡狗(3连)

- 香港传真

- 澳门传真

马会传真019期

解:这几句话描述了一个关于生肖和命运的神秘预言,预示着兔、鸡、牛等动物会给人们带来欢乐,午夜会有特别的生肖出现,红杏出墙暗示着突破禁忌。美女的情谊深,命运交错在二六。炎黄子孙多英雄,是良好的榜样。结合十二生肖,可以表达出兔、鸡、牛、马、猪、蛇、猴的元素

七肖:兔鸡牛马猪蛇猴

五肖:兔鸡牛马猪

三肖:兔鸡牛

主特:26.38.08.20.16.28.23.06.36.21

更多资料尽在港彩资料大全

马会传真015期

解:这几句话是一种祝福诗歌,其中运用了十二生肖中的马、虎、鸡、蛇、猪、兔和龙来表达吉祥之意。第一句是祝愿这一期中的生肖马、虎、鸡能够带来好运。接下来的几句中,提醒人们要小心防范生肖六蛇、十马以及刚过去的豬年,同时希望万水千山中红旗飘扬,象征着幸福和繁荣。接着,祝愿每个家庭都能画出七彩的幸福生活,而其中的一五兔和八九龙能不断出现。最后,祝愿大家恭喜发财,让二八鸡年开心而顺利,同时号召大家为生肖一四兔加油助威。总而言之,这几句话是一种用十二生肖来表达祝福和吉祥之意的诗歌。

七肖:马虎鸡蛇猪兔龙

五肖:马虎鸡蛇猪

三肖:马虎鸡

主特:34.46.14.26.19.31.35.29.13.24

更多资料尽在港彩资料大全

马会传真013期

解:这几句话是根据十二生肖中的羊、龙、狗、牛、猪、鸡、兔编写的一幅彩票预测谜语。其中表示羊、龙、狗的生肖(一五四七)加起来是合数,金牛的尾巴数字会出现在下一期的彩票中,蓝头绿尾的生肖是猪。一语中特三十六指的是对特码36的预测。双数今期找不同是建议在下一期彩票中选择奇数。看好蓝波来发财表示蓝色波段的号码有机会中奖。最后开在蓝波上意味着最后一个号码有可能是蓝色波段中的号码

七肖:羊龙狗牛猪鸡兔

五肖:羊龙狗牛猪

三肖:羊龙狗

主特:09.21.12.24.06.18.27.29.19.37

更多资料尽在港彩资料大全

马会传真012期

解:这几句是关于十二生肖的彩票预测语。第一句预测在本期彩票中会有获奖的猪、鼠、牛向北方出现。第二句预测马、羊、鸡、猴本期将会开出中奖号码,其中三六四六号码有可能中奖。第三句提到绿波(绿色球)的单数数字可能是中奖的杀号,红色和蓝色球则会有新的中奖号码。第四句预测三八、三九这两个生肖会中奖,而三十二和九这两个数字会产生中奖号码。根据这些内容,可以用猪、鼠、牛、马、羊、鸡、猴这七个生肖来表达。

七肖:猪鼠牛马羊鸡猴

五肖:猪鼠牛马羊

三肖:猪鼠牛

主特:29.41.16.28.15.27.34.09.19.32

更多资料尽在港彩资料大全

- 香港五肖十码

- 澳门五肖十码

019期推荐⑤肖:狗兔虎鼠猪

019期推荐③肖:狗兔虎

019期推荐⑩码:06.18.14.26.15.27.17.29.30.42

019期推荐⑤码:06.18.14.26.15

更多资料尽在港彩资料大全

015期推荐⑤肖:羊狗虎鼠马

015期推荐③肖:羊狗虎

015期推荐⑩码:09.21.06.18.14.26.28.40.34.46

015期推荐⑤码:09.21.06.18.14

更多资料尽在港彩资料大全

012期推荐⑤肖:鸡鼠猴羊兔

012期推荐③肖:鸡鼠猴

012期推荐⑩码:19.31.16.28.08.20.09.21.13.25

012期推荐⑤码:19.31.16.28.08

更多资料尽在港彩资料大全

010期推荐⑤肖:狗虎鸡龙猪

010期推荐③肖:狗虎鸡

010期推荐⑩码:06.18.14.26.19.31.24.36.29.41

010期推荐⑤码:06.18.14.26.19

更多资料尽在港彩资料大全

009期推荐⑤肖:龙牛鸡狗马

009期推荐③肖:龙牛鸡

009期推荐⑩码:12.24.15.27.19.31.06.18.34.46

009期推荐⑤码:12.24.15.27.19

更多资料尽在港彩资料大全

- 香港红字肖

- 澳门红字肖

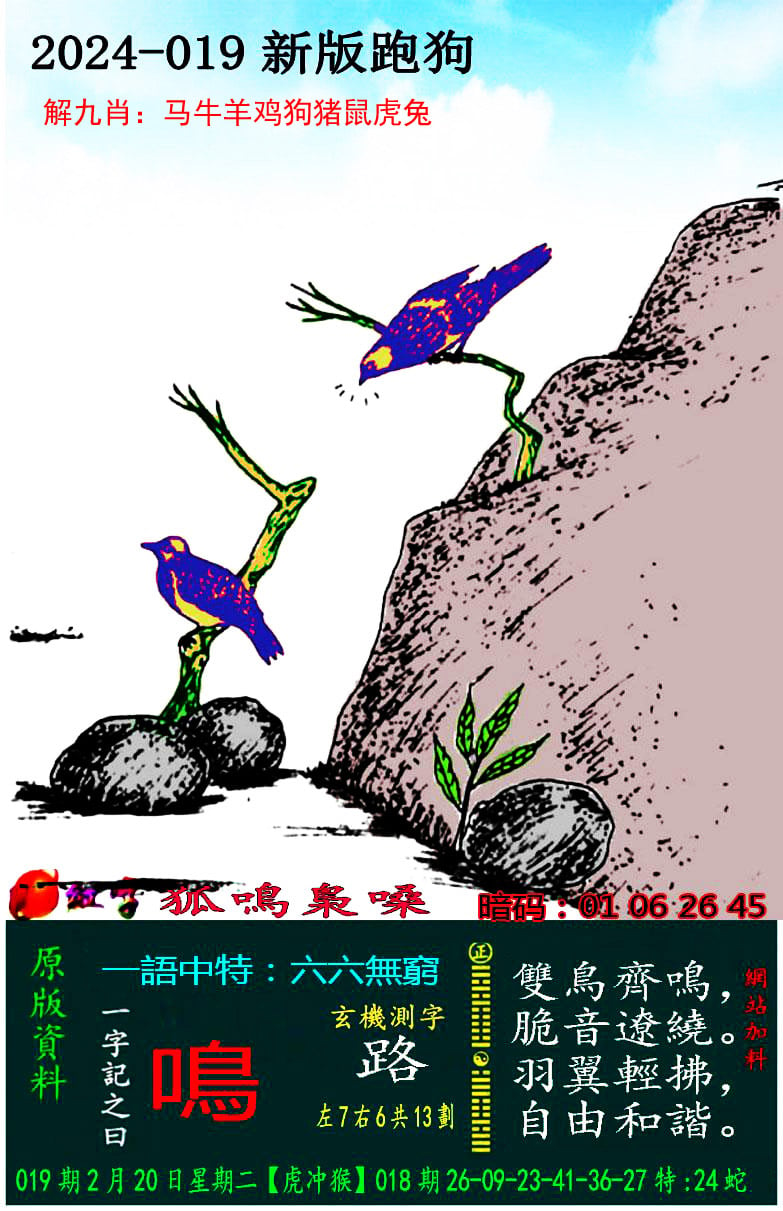

019期红字【狐鳴枭嗓】暗码【01 06 26 45】

解析:意思是喻小人嚣张。出自:唐·韩愈《永贞行》:狐鸣枭噪争署置,睗跳踉相妩媚。解虎猴龙牛马鼠

解取特肖:虎猴龙牛马鼠

解取五肖:虎猴龙牛马

解取四肖:虎猴龙牛

017期红字【合二为一】暗码【13 21 28 37】

解析:指将两个分开的事物合并成一个单一的、不可分割的整体。解蛇鸡羊兔龙虎

解取特肖:蛇鸡羊兔龙虎

解取五肖:蛇鸡羊兔龙

解取四肖:蛇鸡羊兔

016期红字【獲利回吐】暗码【10 18 21 41】

解析:也称为技术性修正或技术性调整,是指股票、期货合约和期权合约的持有人在市场价值发生变化,特别是当价格对其有利时,主动改变持仓头寸,从而使账面利润转化为实际利润的交易行为。解虎牛龙兔鼠猪

解取特肖:虎牛龙兔鼠猪

解取五肖:虎牛龙兔鼠

解取四肖:虎牛龙兔

015期红字【安富尊榮】暗码【01 03 15 22】

解析:意思是指安定富足,尊贵荣华;也指安于富裕安乐的生活。解马虎蛇猪兔狗

解取特肖:马虎蛇猪兔狗

解取五肖:马虎蛇猪兔

解取四肖:马虎蛇猪

014期红字【穴处狼巢】暗码【16 25 41 48】

解析:形容困难、危险和险恶的处境。常常用于形容人们面临艰难困苦时依然奋勇向前,毫不退缩的精神和勇气。解蛇羊虎马龙猴

解取特肖:蛇羊虎马龙猴

解取五肖:蛇羊虎马龙

解取四肖:蛇羊虎马

- 香港平五不中

- 澳门平五不中

019期【37.19.36.13.40】?

018期【29.22.45.06.16】准

017期【09.03.49.14.36】准

016期【06.15.42.17.21】准

- 香港传真20码

- 澳门传真20码

2024-019期香港内幕传真20码开?00

特码玄机:426 315羊[22]14-21+48=?

十二腊梅报春来,剑光如雷马如风

提供20码:

01 03 04 09 10 11 15 19 20 21

23 26 28 31 33 35 36 41 42 47

2024-017期香港内幕传真20码开虎15

特码玄机:246 759马[21]07-36+41=?

二九三肖对一双,反即杀头神鬼骂

提供20码:

05 06 08 11 13 15 17 20 24 22

27 29 32 33 36 37 41 45 47 48

- 香港精准单双

- 澳门精准单双

019期精准单双〖双数〗开:?00准

018期精准单双〖双数〗开:蛇24准

015期精准单双〖双数〗开:马22准

014期精准单双〖单数〗开:蛇23准

013期精准单双〖单数〗开:鸡43准

012期精准单双〖双数〗开:猴32准

011期精准单双〖双数〗开:龙12准

- 香港玄机诗

- 澳门玄机诗

019期【香港玄机】

一鸣惊人天下知

解:特码开?00

018期【香港玄机】

两只鸳鸯成双对

解:特码开蛇24

017期【香港玄机】

东倒西歪回家去

解:特码开虎15

016期【香港玄机】

相夫教子扬美名

解:特码开兔13

015期【香港玄机】

身肥肉腻惹杀机

解:特码开马22

- 香港跑狗图

- 澳门跑狗图

2024年019期跑狗一字記之曰:【鳴】

雙鳥齊鳴,脆音遼繞。

羽翼輕拂,自由和諧。

解:这句话意味着两只鸟合奏出清脆悦耳的音乐,自由轻盈的翅膀拂动,和谐美妙。用鼠、兔、蛇、马、猴五个生肖来表达这种悦耳自由的美妙氛围

五肖:鼠兔蛇马猴

四肖:鼠兔蛇马

三肖:鼠兔蛇

二肖:鼠兔

一肖:鼠

2024年018期跑狗一字記之曰:【頂】

白羽輕飄,悠然逍遙。

頭頂著蛋,荒誕不經。

解:这几句描述了一个人的形象和性格特点。白羽輕飄和頭頂著蛋表示他外表轻盈飘逸,内心不受拘束。悠然逍遙代表他生活无忧无虑。荒誕不經则意味着他的言行举止不拘常规,有些古怪。用十二生肖中的生肖表达出来,可以用鸡、兔、龙、蛇、马来表示这种形象和性格特点

五肖:鸡兔龙蛇马

四肖:鸡兔龙蛇

三肖:鸡兔龙

二肖:鸡兔

一肖:鸡

2024年016期跑狗一字記之曰:【釣】

黃牛馱人,悠然垂釣。

怡然自得,原者上鈎。

解:这几句话形容了两种不同的心境,黄牛勤奋且肩负重任,悠然垂钓的人心情舒适且自得。通过十二生肖中的7个生肖来表达,可以用兔、龙、蛇、羊、猴来代表,分别象征了勤奋、舒适、敏捷和自得

五肖:兔龙蛇羊猴

四肖:兔龙蛇羊

三肖:兔龙蛇

二肖:兔龙

一肖:兔

2024年014期跑狗一字記之曰:【坐】

坐怀不乱,青石为伴。

清风拂面,悠然自得。

解:坐怀不乱表示心境安定,不受外界干扰;青石为伴表示欣赏自然美景;清风拂面表示享受自然的清新与舒适;悠然自得表示心情愉悦,不受束缚。用十二生肖中的生肖表达,可以选择宁静的兔子、坚韧的牛、自由的马、机智的猴、勤劳的蛇

五肖:兔牛马猴蛇

四肖:兔牛马猴

三肖:兔牛马

二肖:兔牛

一肖:兔

2024年013期跑狗一字記之曰:【捕】

螳螂捕蟬,黃雀在後。

利欲熏心,福及自身。

解:这几句出自中国的成语,形容一个人利用机会利益自己的行为。用十二生肖中的动物来表达,可以是蛇、猴、鸡、狗、鼠

五肖:蛇猴鸡狗鼠

四肖:蛇猴鸡狗

三肖:蛇猴鸡

二肖:蛇猴

一肖:蛇

- 香港绝杀三只

- 澳门绝杀三只

019期绝杀三只【鼠虎兔】开?00准

018期绝杀三只【鼠牛鸡】开蛇24准

016期绝杀三只【蛇羊猴】开兔13准

015期绝杀三只【猪牛蛇】开马22准

014期绝杀三只【羊猪牛】开蛇23准

013期绝杀三只【猴马羊】开鸡43准

012期绝杀三只【鼠虎狗】开猴32准

011期绝杀三只【猪兔蛇】开龙12准

010期绝杀三只【兔猴马】开鸡19准

009期绝杀三只【龙虎羊】开牛15准

008期绝杀三只【鼠虎鸡】开羊45准

006期绝杀三只【马鸡羊】开猪29准

005期绝杀三只【猴蛇鸡】开羊21准

004期绝杀三只【马狗猪】开兔01准

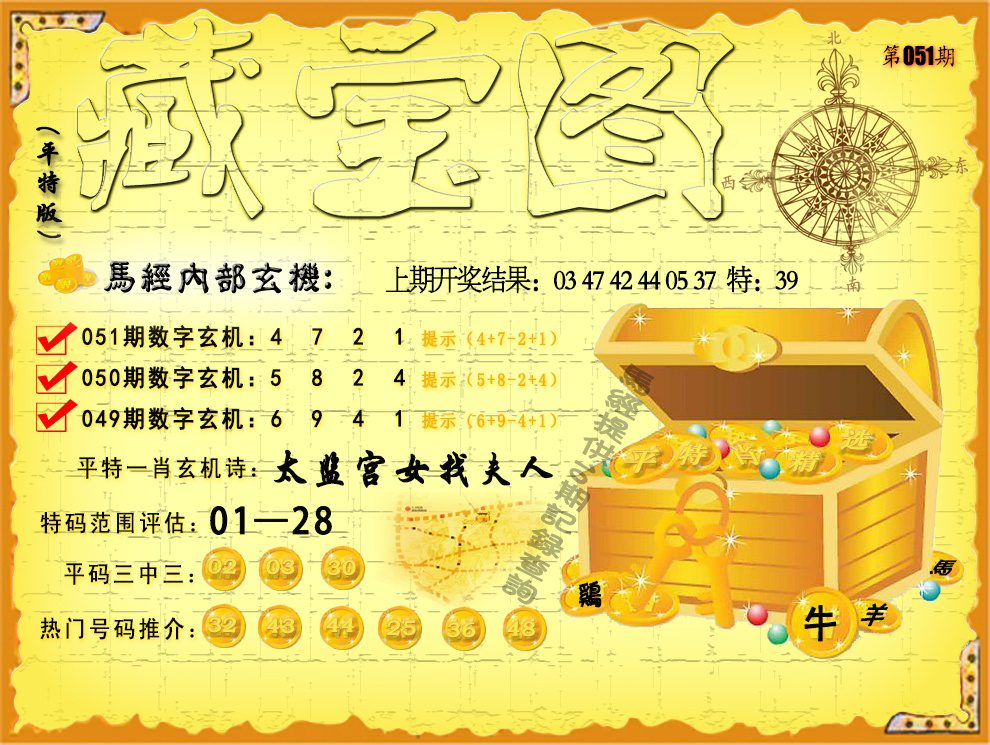

- 香港藏宝图

- 澳门藏宝图

019期平特藏宝图玄机

【春风回首又明年】

解:春风回首又明年,平特龙羊

特码范围评估:37-49

推荐平码:47.18.29.35.14.09

开奖结果:00.00.00.00.00.00T00

018期平特藏宝图玄机

【春风回首又明年】

解:春风回首又明年,平特兔虎

特码范围评估:32-48

推荐平码:43.12.21.34.16.08

开奖结果:26-09-23-41-36-27T24

016期平特藏宝图玄机

【闻道只因嘲落絮】

解:闻道只因嘲落絮,平特马鼠

特码范围评估:21-39

推荐平码:41.12.23.34.15.06

开奖结果:07-25-22-20-05-09T13

015期平特藏宝图玄机

【尚之以琼英乎而】

解:尚之以琼英乎而,平特龙狗

特码范围评估:12-36

推荐平码:42.15.26.37.18.09

开奖结果:15-18-19-49-41-38T22

- 综合正料

- 权威资料

- 246预测

- 马会绝杀

- 九龙内幕

- 赛马会料

- 本站推荐

- 彩图诗句

- 曾道人料

- 镇坛之宝

- 白姐资料

- 特码玄机

- 平肖平码

- 高手解迷

- 外站精料

- 老总来料

- 惠泽社群

- 香港规律

- 百万富翁

- 天下精英

- 東方心经

- 四柱预测

- 大刀皇料

- 葡京赌侠

- 六合皇料

- 六合财神

- 明星来料

- 创富好料

- 发财精料

- 旺角好料

- 贵宾准料

- 246独家

- 246猛料

- 福星金牌

- 旺角传真

- 皇帝猛料

- 皇室准料

- 西门庆料

- 竹影梅花

- 富奇秦准

- 云楚官人

- ㊣点来料

- 梅花易数

- 返璞归真

- 周易神算

- 六合财经

- 奇门遁甲

- 六合神算

- 仙人指路

- 九龙特供

- 芙蓉王料

- 攻克专家

- 东方赌圣

- 招财中特

- 红妹资料

- 惠泽内部

- 内部玄机

- 财运童子

- 诸葛内幕

- 凤凰传说

- 跑狗内幕

- 济公指路

- 新世纪料

- 公牛猛料

- 六合天書

- 财神玄机

- 生财有道

- 六合寶典

- 水果奶奶

- 任我我料

- 金明世家

- 宝宝高手

- 九龙高手

- 小龙人料

- 心水资料

- 凤凰马经

- 刘伯温料

- 鬼谷子网

- 十虎权威

- 综合统计

- 公式规律

- 各坛精料

- 玄机信息

- 管家婆料

- 马会原创

- 黄大仙料

- 香港惠泽

- 曾道原创

- 天线宝宝

- 白姐最准

- 彩票赢家

- 满堂红网

- 金多宝料

- 曾女士料

- 彩票心水

- 精料赌圣

- 香港好彩

- 六点来料

- 精选玄机

- 香港赌圣

- 彩券公司

- 博发世家

- 彩坛至尊

- 高手杀料

- 天顺总坛

- 传真内幕

- 官方供料

- 挂牌统计

- 开奖日期

- 解说技巧

- 金光佛论坛

- 天线宝宝

- J2开奖站

- 红姐论坛

- 小鱼论坛

- 西游论坛

- 大陆仔坛

- 大赢家论坛

- 水果奶奶

- 118论坛

- 跑狗论坛

- 老奇人论坛

- 六合头条

- 三十六计

- 四不像坛

- 118开奖

- 投资策略

- 天天好彩

- 百晓生坛

- 六合之家

- 88开奖网

- 彩票网

- 博彩网

- 彩霸王论坛

- 红虎论坛

- 观音救世

- 管家婆坛

- 八仙过海

- 摇钱树网

- 123论坛

- 广东会坛

- 金多宝论坛

- 白小姐论坛

- 六合彩论坛

- 鬼谷子网

- 一点红坛

- 公式网坛

- 六合彩二站

- 马会论坛

- 聚彩堂网

- 六合味坛

- 雷锋论坛

- 香港王中王

- 神算子网

- 49图库坛

- 六合皇论坛

- 曾夫人网

- 天龙论坛

- 抓码王坛

- 青龙阁网

- 幽默玄机

- 六合大亨

- 醉八仙坛

- 状元红论坛

- 宝马论坛

- 姜太公坛

- 东方心经坛

- 六合慈善

- 黄大仙论坛

- 六合彩论坛

- 118手机开奖

- 全讯论坛

- 六合宝典

- 玄机网

- 藏宝阁网

- 香港满堂红

- 彩库论坛

- 蛇蛋图论坛

- 铁算盘网

- 赛马会坛

- 九龙论坛

- 全年资料

- 文字资料

- 公式规律

- 凤凰卜封图

- 发财波局报

- 千手观音图

- 澳门老人报

- 澳门大陆仔

- 澳门牛头报

- 特码快递报

- 澳门孩童报

- 白小姐会员

- 波肖尾门报

- 六合家宝A

- 澳门挂牌

- 生肖属性

- 一句真言图

- 澳门蛇蛋图

- 澳话中有意

- 三八婆密报

- 新图库禁肖

- 东成西就图

- 七肖中特报

- 12码中特图

- 管家婆密传

- 财神玄机报

- 二尾四码图

- 内幕特肖A

- 澳门抓码王

- 一字解特码

- 白小姐密报

- 传真八点料

- 六合家宝B

- 澳门男人味

- 周公玄机报

- 六合简报图

- 高手预测

- 澳门一样发

- 正版射牌图

- 劲爆龙虎榜

- 无敌猪哥报

- 白小姐救世

- 博彩平特报

- 天天好彩

- 三怪禁肖图

- 值日生肖图

- 马会火烧图

- 澳门签牌图

- 凤姐30码图

- 内幕特肖B

- 澳门天线宝

- 通天报解码

- 澳门大陆报

- 梦儿数码报

- 内部传真报

- 36码中特图

- 波肖一波中

- 六合英雄报

- 曾道人暗语

- 30码中特图

- 高手解特

- 内部猛料

- 鱼跃龙门报

- 腾算策略报

- 红姐内幕图

- 神童透码报

- 看图抓码图

- 澳门七星图

- 澳门跑马图

- 澳门不夜城

- 八仙过海图

- 八仙指路图

- 财神报料图

- 单双中特图

- 赌王心水图

- 佛祖禁肖图

- 凤凰天机图

- 新管家婆图

- 新挂牌彩图

- 观音彩码报

- 挂牌平特报

- 功夫早茶图

- 鬼谷子爆肖

- 澳门红虎图

- 皇道吉日图

- 澳幽默猜测

- 济公有真言

- 今日闲情2

- 今日闲情1

- 金钱豹功夫

- 开心果先锋

- 看图解特码

- 四组三连肖

- 澳门两肖特

- 澳六合头条

- 另版跑狗图

- 老版跑狗图

- 澳门传真图

- 澳门猛虎报

- 澳门码头诗

- 每日闲情图

- 澳门女人味

- 澳门女财神

- 澳门青龙报

- 新趣味幽默

- 澳门四不像

- 神奇八卦图

- 六麒麟透码

- 新特码诗句

- 铁板神算图

- 澳门玄机图

- 玄机妙语图

- 澳门熊出没

- 小龙女料

- 马会绝杀

- 金多宝网

- 彩图诗句

- 鬼谷子网

- 报刊大全

- 管家婆料

- 曾道原创

- 白姐最准

- 赛马会料

- 本站推荐

- 九龙内幕

- 白姐讯息

- 曾氏集团

- 正版资料

- 权威资料

- 跑马玄机

- 六合玄机

- 精版资料

- 独家赢钱

- 天下彩料

- 马会贴士

- 财运童子

- 精准高手

- 铁算盘料

- 神码再现

- 仙人指路

- 六合寶典

- 心水玄机

- 水果高手

- 创富好料

- 发财精料

- 旺角好料

- 高手猛料

- 平肖平码

- 惠泽社群

- 贵宾准料

- 天天独家

- 天天猛料

- 福星金牌

- 旺角传真

- 皇帝猛料

- 西门庆料

- 竹影梅花

- 富奇秦准

- 云楚官人

- ㊣点来料

- 梅花易数

- 返璞归真

- 周易神算

- 六合财经

- 奇门遁甲

- 六合神算

- 九龙特供

- 芙蓉王料

- 东方赌圣

- 红妹资料

- 攻克专家

- 招财中特

- 惠泽内部

- 诸葛内幕

- 济公指路

- 新世纪料

- 公牛猛料

- 六合天書

- 财神玄机

- 生财有道

- 刘伯温料

- 综合统计

- 马会原创

- 黄大仙料

- 彩票赢家

- 满堂红网

- 曾女士料

- 彩票心水

- 精料赌圣

- 澳门好彩

- 澳门赌圣

- 彩券公司

- 蛇蛋图论坛

- 88开奖论坛

- 123论坛坛

- 宝马论坛

- 玄机网论坛

- 刘伯温论坛

- 天天好彩

- 惠泽社群坛

- 博彩皇论坛

- 观音救世坛

- 金钥匙论坛

- 资料研究院

- 港澳天空彩票

- 六合大亨论坛

- 东成西就坛

- 博彩网

- 大赢家论坛

- 聚彩堂论坛

- 青龙阁论坛

- 创富网论坛

- 抓码王论坛

- 六合皇论坛

- 六合通论坛

- 红双喜论坛

- 满堂红论坛

- 曾道人论坛

- 红虎论坛

- 百晓生论坛

- 破码网论坛

- 王中王论坛

- 天线宝宝论坛

- 港澳站

- 夜明珠论坛

- 澳彩资料网

- 老奇人论坛

- 报彩神童论坛

- 四不像论坛

- 淘码论坛

- 挂牌论坛

- 广西三八网

- 跑狗论坛

- 鬼谷子论坛

- 马经论坛

- 杀料网论坛

- 醉八仙论坛

- 马会论坛

- 状元红论坛

- 老鼠报论坛

- 大陆仔论坛

- 跑马论坛

- 金光佛论坛

- 彩民之家坛

- 美人鱼论坛

- 六玄网论坛

- 金吊桶论坛

- 赛马会论坛

- 神算子论坛

- 全讯网论坛

- 摇钱树论坛

- 一点红论坛

- 澳门中特网

- 六合宝典论坛

- 金多宝论坛

- 铁算盘论坛

- 金钥匙论坛

- 彩民网论坛

- 六合味论坛

- 广东八二站

- 东方心经论坛

- 六合头条论坛

- 天下彩论坛

- 红姐论坛

- 凤凰天机论坛

- 刘半仙论坛

- 小鱼儿论坛

- 黄大仙论坛

- 姜太公论坛

- 118开奖论坛

- 金财神论坛

- 藏宝阁论坛

- 今日闲情论坛

- 广东会论坛

- 九龙论坛

- 花仙子论坛

- 六合之家论坛

- 赢彩吧论坛

- 彩库网论坛

- 六合彩论坛

- 彩票通论坛

- 六合慈善论坛

- 西游论坛

- 港澳公式网

- 镇坛之宝

- 精选玄机

- 任我发料

- 澳门惠泽

- 内部资料

- 王牌猛料

- 传真内幕

- 彩坛至尊

- 十虎权威

- 蓝月亮料

- 天线宝宝

- 高手杀料

- 博发世家

- 特区天顺

- 各坛精料

- 凤凰马经

- 百万富翁

- 马会官方

- 金明世家

- 天下精英

- 18点来料

- 六合皇料

- 六合财神

- 固定规律

- 解说彩票

- 买码建议

- 彩票茶话

- 特碼規律

- 规律秘诀

- 澳门博彩

- 奇觉四象

- 各坛好料

- 广西二五仔

- 小龙女论坛

- 澳门资料库

- 何仙姑论坛

- 济公救世坛

- 澳门蓝月亮

- 澳百万文字

- 顶级论坛网

- 好运一点通

- 如意论坛网

- 通天论坛网

- 天府论坛网

- 横财富论坛

- 八码论坛网

- 名人堂论坛

- 奥利奥论坛

- 福建打枪客

- 看图解特码

- 佛祖禁肖图

- 澳门信封网

- 绿财神论坛

- 鱼跃龙门网

- 六合神童网

- 特码诗句网

- 红财神论坛

- 神算挖呀挖

- 赌神四肖八

- 新澳门天机

- 金猴王论坛

- 澳门天机网

- 八仙神算网

- 踏雪无痕网

- 图找生肖网

- 传真三肖版

- 幽默另版网

- 凌波微步网

- 幽默猜测网

- 波叔一波中

- 金钱豹功夫

- 挂牌另版网

- 早茶论码网

- 值日生肖网

- 发财图论坛

- 澳门来料网

- 两肖四码网

- 来料精华网

- 必中四肖网

- 澳门签牌网

- 平一肖图网

- 九点禁一肖

- 猛虎报论坛

- 小纸条论坛

- 挂牌宝典网

- 财神报论坛

- 新生活幽默

- 狼女侠客图

- 庄家吃码图

- 正版通天报

- 平特一肖图

- 彩霸王六肖

- 金多宝传真

- 内幕传真图

- 四不像玄机

- 小黄人幽默

- 管家婆论坛

- 幽默玄机坛

- 金手指论坛

- 全年资料

- 公式规律

- 香港管家婆资料正版公开

- 7777788888精准管家婆免费

- 香港4777777最快开码

- 香港二四六开奖免费资料大全

- 管家婆2024新澳正版资料

- 2024香港正版管家婆资料大全

- 4949澳门开奖免费大全49图库

- 管家婆一肖一马资料大全

- 2024年奥门今晚开奖结果

- 2024管家婆精准资料免费大全

- 澳门一肖一码100准免费资料

- 77778888管家婆必开一肖

- 2024澳门特马今晚开奖92期

- 2024年香港正版资料大全

- 管家婆最准一肖一码必中一肖

- 最准一肖一码一一子中特

- 2024澳门六今晚开奖结果出来

- 7777788888管家婆精准版游戏介绍

- 管家婆一肖一码最准资料

- 澳门六开彩资料查询最新

- 新奥门资料大全正版资料2024

- 7777788888管家婆网一

- 新澳门资料大全正版资料2024年免费下载

- 管家婆2024正版资料图片大全

- 香港二四六开奖免费资料

- 二四六香港资料期期准

- 管家婆2024资料精准大全

- 2024澳门新资料大全免费

- 王中王王中王免费资料大全一

- 7777788888精准新传真

019期:香港正版挂牌彩图

019期:香港正版挂牌彩图